Raha on kohutav isand, ent suurepärane teener.

P.T Barnum

Adrian Bachmann

Loo AUDIOVERSIOON on kuulatav lehekülje lõpus.

Kui palju on maailmas materiaalset rikkust? Kui palju on väärt kõik planeedi ettevõtted, kinnisvara, kuld, aktsiad? Millised riigid on rikkad ja millised vaesed? Kellel on ja kellel pole ning mida see üldse tähendab? Millised varaliigid on teistest rohkem või vähem väärt? Makroskoop toob oma lugejateni maailma rikkuse jagunemisest tehtud uurimuse nüüd ka podcasti kujul…

Sellisena kõlavad küsimused, mida maailmamajanduse kontekstis tihti küsitakse. Miljardid, triljonid ja kvadriljonid on rahalised suurused, mida on argises mõõtkavas pea võimatu hoomata.

Küsimus on muutunud eriliselt aktuaalseks olukorras, kus koroonakriisist toibuva maailmamajanduse perspektiivid on tumedad ning on küsitav, kas globaalne majandussüsteem ning sellele rajatud varanduslik kihistumus üldse tekkinud kriisi üle elab. Eriti nüüd, kus on käivitunud protsessid, mille käigus triljonid dollarid, eurod ja naelsterlingid on laenurahana, tagatistena, subsiidiumitena taas liikuma hakanud … valdavale üldsusele teadmata kust, kuidas ja kuhu.

Üritamaks luua konteksti, mille taustsüsteemis globaalse ulatusega finantsmajanduslikke protsesse paremini mõttestada, on alljärgnevalt koostatud tabel, mis kujutab erinevate varaliikide, vara omanike ning majandusprotsesside rahalist väärtust 2019. aasta seisuga. Tabel on koostatud erinevatest allikatest(1) pärinevate makroökonoomiliste andmete põhjal.

| SUURUS | VÄÄRTUS (MILJARDIT USD) |

| 1. Eesti aastane siseriiklik kogutoodang | $ 30 mld |

| 2. Maailma hõbedavarud | $ 44 mld |

| 3. Eesti kodanike vara koguväärtus | $ 81 mld |

| 4. Soome kodanike vara koguväärtus | $ 795 mld |

| 5. Krüptovaluutade koguväärtus | $ 1700 mld |

| 6. Maailma sõjalised kulutused | $ 1800 mld |

| 7. Venemaa kodanike vara koguväärtus | $ 3050 mld |

| 8. Maailma sularaha | $ 6600 mld |

| 9. Maailma miljardäride vara | $ 8000 mld |

| 10. Maailma kullavarud | $ 10 900 mld |

| 11. Saksamaa kodanike vara koguväärtus | $ 14 660 mld |

| 12. USA Siseriiklik kogutoodang | $ 21 400 mld |

| 13. Fortune 500 ettevõtete turuväärtus | $ 22 600 mld |

| 14. Maailma likviidne raha (sularaha + nõudehoiused pangakontodel) | $ 35 200 mld |

| 15. Hiina kodanike vara väärtus | $ 63 800 mld |

| 16. MAAILMA SISERIIKLIK AASTANE KOGUTOODANG | $ 87 265 mld |

| 17. Maailma börsiettevõtete turuväärtus | $ 89 500 mld (enne koroonakriisi) |

| 18. Euroopa kodanike vara koguväärtus | $ 90 752 mld |

| 19. Maailma raha (likviidne raha + tähtajalised hoiused) | $ 95 700 mld |

| 20. USA kodanike vara koguväärtus | $ 105 990 mld |

| 21. Maailma võlakoorem | $ 253 000 mld |

| 22. Maailma kinnisvara turuväärtus | $ 280 600 mld (sh 220 000 era-, 33 000 äri-, 27 000 põllumajandusmaa) |

| 23. Maailma varade koguväärtus | $ 360 600 mld |

| 24. Maailma tuletistehingute maksimaalne hinnaguline väärtus | $ 1 000 000 mld |

Järgnevalt aga vaatame mõningaid tabelis toodud suurusi lähemalt.

3. EESTI KODANIKE VARA KOGUVÄÄRTUS (81 mld USD)

Selleks, et tunnetada vara rahas mõõdetud väärtuse olemust ja suhet reaalse ainelise rikkusega, toome näite, mis meid endid kõige vahetumalt kõnetab. 2001. aastal oli kogu Eesti elanikkonna rikkus hinnatud circa 10 miljardile USA dollarile. 2019. aastal aga juba 81 miljardile dollarile.

Kui me küsime endilt, kas oleme 19 aastaga saanud reaalselt 8 korda rikkamaks, siis vastus sellele on kindlasti negatiivne. Eestlaste jõukuse kasvu viimasel kahel kümnendil ei saa kasvava materiaalse kihistumise kiuste (mis on intresside abil kapitali kontsentratsiooni tekitavasse rahasüsteemi sisse programmeeritud paratamatus) mõistagi eitada. Ent 19 aasta jooksul saame aineliste hüviste kvantitatiivse ja kvalitatiivse taseme kasvu ning üleüldise elukvaliteedi tõusu mõõta ehk kümnetes protsentides, aga kindlasti ei ole see 810%, nagu see bilansiliselt väljendub.

Mõistmaks, millisel varandusliku kihistumise astmel keegi paikneb, olgu öeldud, et ühe eestlase kohta on keskmiselt vara 78 458 USA dollarit ehk umbes 69 000 eurot. Keskmise eestlase vara väärtus mediaannäitaja kaudu (st pooltel on rohkem ja pooltel vähem) on aga 24 915 dollarit ehk umbes 22 000 eurot. Eesti vara kogumahu kontekstis tasub kindlasti ära mainida ka Eesti välisvõlg (mitte segi ajada seni veel tagasihoidliku riigivõlaga), mis ulatub 23-24 mld dollarini.

Ühe eestlase kohta on keskmiselt vara 78 458 USA dollarit ehk umbes 69 000 eurot. Keskmise eestlase vara väärtus mediaannäitaja kaudu (st pooltel on rohkem ja pooltel vähem) on aga 24 915 dollarit ehk umbes 22 000 eurot.

4. KRÜPTOVALUUTADE KOGUVÄÄRTUS (ca 1700 mld USD)

Maailma krüptovaluutade koguväärus moodustab endiselt veel suhteliselt väikese osa – umbes 5% – maailma raha ja rahaekvivalentide koguväärtusest. Võttes arvesse krüptorahade erakordset volatiilsust (erinevalt valuutast võib krüptorahade hind kaupade suhtes kõikuda lühikese aja jooksul kümneid või isegi sadu protsente), ei võimalda antud tõsiasi plokiahelale ülesehitatud “digitaalraha” veel käsitleda “päris” rahana, vaid pigem (samuti veel) spekulatiivse finantsvarana. Aeg näitab, kas krüptovaluutad saavad olema raha tulevik või finantsajaloo üks omapärasemaid mulle. Tõsiasja, et krüptorahade koguväärtuse kasv on käesoleva kirjutise valmimise ning avaldamise vahelisel perioodil (2020 juuli – 2021 märts) kasvanud teiste varaklassidega võrreldes plahvatuslikult circa 700% 244 mld USA dollari pealt 1700 mld USA dollarini, võib tuleviku vaatevinklist käsitleda lõpu algusena – iseküsimus on, kas krüptoraha või konventsionaalse fiat-raha mõttes. Elame, näeme.

Tõsiasja, et krüptorahade koguväärtuse kasv on käesoleva kirjutise valmimise ning avaldamise vahelisel perioodil (2020 juuli – 2021 märts) kasvanud teiste varaklassidega võrreldes plahvatuslikult circa 700% 244 mld USA dollari pealt 1700 mld USA dollarini, võib tuleviku vaatevinklist käsitleda lõpu algusena – iseküsimus on, kas krüptoraha või konventsionaalse fiat-raha mõttes.

5. SOOME KODANIKE VARA KOGUVÄÄRTUS (795 mld USD)

Seda suurust silmas pidades on mõistagi esimene küsimus paralleelide tõmbamine Eestiga. Soomlaste koguvara (795 mld USA dollarit) ületab eestlaste kogurikkuse umbes 10 kordselt ning seda umbes 4 korda arvukama rahvastiku baasilt. Ühe soomlase kohta tuleb rikkust 183 124 USA dollari jagu ning keskmisel soomlasel on vara 55 532 dollari väärtuses (st. mediaan rikkus elaniku kohta).

6. MAAILMA SÕJALISED KULUTUSED (1800 mld USD)

Kõige olulisem fakt, mida peab maailma sõjaliste kulutuste kohta silmas pidama, on tõsiasi, et sõjandus on valdkond, kus üks dollar militaarkulutust ostab erinevates riikides täiesti erineval määral militaarvõimekust. Kõige ilmekamaks näiteks on siinkohal maailma number kaks militaarvõim Venemaa, mis omab kordades suuremat sõjalist võimsust kui teised Euroopa suurriigid nagu Prantsusmaa, Suurbritannia ja Saksamaa kokku, kulutades samas vaid kolmandiku viimatinimetatute kokku liidetud militaarsetest väljaminekutest.

Kõige olulisem fakt, mida peab maailma sõjaliste kulutuste kohta silmas pidama, on tõsiasi, et sõjandus on valdkond, kus üks dollar militaarkulutust ostab erinevates riikides täiesti erineval määral militaarvõimekust.

Sama põhimõte kehtib ka Hiina Rahvavabariigi puhul, millel on samuti suuresti autonoomne sõjatööstuskompleks ning eneseküllane majandussüsteem, mis töötab sootuks teistsuguse hinnabaasi alusel kui lääneriigid. Summa summarum, Venemaa ja Hiina ohvitserid, tankid ja lennukid pole kehvemad kui lääneriikidel, ent nende maksumus on 3-5 korda odavam. Antud asjaolu muudab sõjalise võimsuse mõõtmise dollarisse konverteeritud sõjaliste kulutuste aritmeetilise võrdlemise alusel mitte reaalsust kirjeldavaks, vaid moonutavaks ettevõtmiseks.

Maailma 87 triljoni USA dollari suurusest kogutoodangust moodustavad hetkel 1,8 triljoni suurused sõjalised kulutused pigem tagasihoidlikud 2%. Tulevikku vaadates annab üha langeva maailmamajanduse osakaalu kiuste jätkuvalt globaalset hegemooniat taotleva USA, tõusva Hiina, kasvavate ambitsioonidega India ning sissepiiratud Venemaa kombinatsioon alust oodata militaarsete pingete ning ka sõjaliste kulutuste kasvu – seda eriti kui Euraasia suurvõimude hinnatasemed ajapikku Läänega võrrelduna rohkem ühtlustuvad ning valuutad tugevnevad.

Militaarse “rikkuse” puhul on rahalistest vahenditest märgatavalt olulisem reaalne ressurss tooraine, erimaterjalide, tehnoloogiate ning oskusteabe näol. Enamike maailma riikide triljonitest poleks kõige kulukama ja keerukama sõjatehnika soetamisel abi, kuna faktiliselt omavad kõikide relvaplatvormide tootmise võimekust vaid USA ning Venemaa.

8. MAAILMA SULARAHA (6600 mld USD)

Tabelis on kajastatud kõikide maailmas käibel olevate valuutade paberkupüüride väärtus dollari vastena. USA dollareid ringleb maailmas 1900 miljardi väärtuses, eurosid circa 1250 mld euro jagu. Sularaha on inimeste poolt vahetult kontrollitav ning keskvõimu jaoks oluliselt tülikamalt konfiskeeritav vara liik. Sellest tulenevalt on tegemist varaga, mis on digitaalse jälgimisühiskonna kaudu elanike totaalkontrolli poole liikuvas maailmas üha suurema surve all. On tõenäoline, et mitte kuigi kauges tulevikus võime näha (pankade ja keskvõimu poolt nupuvajutusega konfiskeeritava) krediidiraha pideva paisumisega paralleelselt ringluses oleva sularaha kahanemise protsessi. Hetkel pole seda veel juhtunud ning on teatud põhjused, miks maailma protsesse suunavad võimud sularaha veel käibelt kaotanud ei ole (revolutsioone on endiselt problemaatiline finantseerida sularahata, samuti kõikvõimalikke ühiskonda õõnestavaid operatsioone; mõnigates suurriikides – nagu näiteks Saksamaa ja USA – hindavad kodanikud endiselt liialt sularaha poolt pakutavat vabadust jms).

Sularaha on inimeste poolt vahetult kontrollitav ning keskvõimu jaoks oluliselt tülikamalt konfiskeeritav vara liik.

10. MAAILMA KULLAVARUD (10 900 mld USD)

Hinnatud on kõikide maailmas leiduvate kullavarude turuväärtust hinnataseme 1715 USD/1 unts juures. Kulla väärtus tuleneb selle füüsiliste omaduste ja rariteetsuse kombinatsioonist. Kokku on maailmas 197 000 tonni kulda, mis moodustaks ühtekokku panduna umbes 20*20*20m kuubiku.

Sihtotstarbe poolest on 52% maailmas kaevandatud kullast leidnud kasutust ehtekullana, 18% monetaarkullana keskpankade “viimase instantsi” reservvara funktsioonis, 16% eraisikute käes oleva investeerimiskullana (peamiselt kangide, plaatide ja kuldmüntide kujul) kas vahetult omatuna või kullafondide alusvarana. 12% kullast omab tööstuslikku funktsiooni, seda peamiselt elektroonikas, meditsiinis, kosmose ja militaarotstarbelises optoelektroonikas jms. Kulla hind kõigub maailmaturgudel pidevalt, ent on pikas perspektiivis pidevalt juurde trükitava krediidiraha tõttu garanteeritult kasvav.

Kulla hind kõigub maailmaturgudel pidevalt, ent on pikas perspektiivis pidevalt juurde trükitava krediidiraha tõttu garanteeritult kasvav.

13. FORTUNE 500 ETTEVÕTETE TURUVÄÄRTUS

Fortune edetabel kujutab endast USA samanimelise majandusväljaande poolt käibe alusel koostatud pingerida Ühendriikide 500 suurimast ettevõttest. Ühendriikide 500 suurima ettevõtte kombineeritud käive annab umbes 2/3 USA siseriiklikust kogutoodangust. Nimetatud kontsernide võim Ühendriikide poliitilise protsessi üle on tänaseks päevaks sisuliselt totaalne. Suurkorporatsioonide ning nende suuromanike annetused USA poliitilisele klassile moodustavad absoluutse enamuse Ühendriikides poliitilisele lobitööle kulutatud rahast, mida Ameerika väikesed ja keskmise suurusega ettevõtted endale lubada ei saa.

500 hiigelkorporatsiooni, mis moodustavad vaid 0,000016% USA circa 30 miljonist ettevõttest, ent annavad 2/3 riigi kogutoodangust, konverteerivad finantskapitali jooksvalt poliitiliseks kapitaliks ning tellivad endale meelepärast seadusandlust, mis vundamenteerib nende dominantset positsiooni. See on klassikaline plutokraatlik sünergia, kus rikkus toodab võimu ning võim rikkust. Protsess on 21. sajandiks jõudnud punktini, kus suurimad konglomeraadid on sisuliselt usurpeerinud USA rahasüsteemi ning naudivad Föderaalreservi tasuta raha privileege, millest tavalised ameeriklased ning 30 miljonit väikeettevõtet osa ei saa.

500 hiigelkorporatsiooni, mis moodustavad vaid 0,000016% USA circa 30 miljonist ettevõttest, ent annavad 2/3 riigi kogutoodangust, konverteerivad finantskapitali jooksvalt poliitiliseks kapitaliks ning tellivad endale meelepärast seadusandlust, mis vundamenteerib nende dominantset positsiooni. See on klassikaline plutokraatlik sünergia, kus rikkus toodab võimu ning võim rikkust.

Tegemist on reaalsusega, mis on tekitanud Ühendriikides (aga ka teistes riikides, mis sarnase mudeli alusel toimivad) viimase poole sajandi jooksul riigi ajaloos senitundmatu sotsiaalmajandusliku kihistumise, mille lahendamine või plahvatamine on riigi tuleviku seisukohalt võtmeküsimus.

USA suurkontsernide ärihuvide globaliseerumine viimase sajandi jooksul on muuhulgas olnud Ühendriikide globaalse impeeriumi ehk hegemoonia loomise üheks olulisimaks (kuigi mitte ainsaks) algpõhjuseks.

Lähitulevikus võib oodata Fortune 500 ettevõtte aktisakapitali väärtuse jätkuvat tõusu USA dollaritrüki laineharjal. Mäng kestab senikaua, kuni dollar naudib maailmas reservvaluuta staatust. Hetk, mil maailmavaluuta positsioon USA globaalse militaarbaaside võrgustiku kiuste minetatakse, on momendiks, mil Fortune 500 ettevõtetesse (ning USA aktsiaturgudele tervikuna) paigutatud varast jääb järgi vaid murdosa selle praegusest väärtusest. Millal see hetk juthub, sõltub aga pigem geopoliitilistest kui globaalmajanduslikest protsessidest.

Lähitulevikus võib oodata Fortune 500 ettevõtte aktisakapitali väärtuse jätkuvat tõusu USA dollaritrüki laineharjal. Mäng kestab senikaua kuni USA dollar naudib maailmas reservvaluuta staatust.

14. MAAILMA LIKVIIDNE RAHA (35 200 mld USD)

Siinkohal on mõeldud kogu maailmas hetkel leiduvat sularaha (vt. punkt 6) väärtuses 6600 miljardit USA dollarit ning pangas olevaid nõudehoiuseid ehk siis pangakontol olevat raha, mida konto omanik võib soovi korral (päevalimiitide piires) sularahaks lunastada.

Esmane küsimus, mis maailmas kupüüride kujul ringleva sularaha ja pangakontodel (väidetavalt) oleva raha kohta koheselt tekkib, on see, et kuidas saab pangakontodel olla 35 200 miljardi dollari väärtuses raha, kui sularaha eksisteerib vaid 6600 miljardi USA dollari väärtuses? Eriti kui võtta arvesse, et vaid väike osa sellest on pankade valduses? Vastus peitub selles, et pankadel ei ole tegelikult nii palju sularaha kui on nõudehoiuseid ning niipea kui kriitilisest piirist suurem hulk inimesi suunduks panka oma raha välja võtma, toimuks nn “pangajooks” (bank run) ning pank kollabeeruks.

Sellised stsenaariumid teostuvad kõikehõlmavate finantskriiside ajal, mil peale sularaha ning väärismetallide kõik finantsvarad (aktsiad, võlakirjad, pensionifondid jne) kokku varisevad ning elusäästud hetkega olematuks haihtuvad. Kõik raha, mis eksisteerib peale sularaha, on tegelikkuses pankade poolt väljastatud krediit – virtuaalne raamatupidamislik kanne – ning kuna väljastatud krediit on vaja tagastada nii põhiosa kui intresside ulatuses, peab maailma likviidne rahamass pidevalt paisuma … kuni kollapsini või rahareformini.

Kõik raha, mis eksisteerib peale sularaha, on tegelikkuses pankade poolt väljastatud krediit – virtuaalne raamatupidamislik kanne – ning kuna väljastatud krediit on vaja tagastada nii põhiosa kui intresside ulatuses, peab maailma likviidne rahamass pidevalt paisuma … kuni kollapsini või rahareformini.

16. MAAILMA SISERIIKLIK KOGUTOODANG (87 266 mld USD)

Siinkohal on mõeldud kõikide maailma riikide kokku liidetud kogutoodanguid pärast siseriiklikes valuutades arvestatud kogutoodangute konverteerimist dollari vääringusse. Kui arvestada riikide reaalset siseriiklikku ostujõudu (dollar ostab Ühendriikides ja Indias väga erineva koguse hüviseid), ulatub maailma aastane SKT circa 140 000 mld USA dollarini. Olgu täpsustatud, et tegemist on 2019 aasta andmetega. 2020 aastal kahanes maailma siseriiklik kogutoodang karantiinide tõttu erinevatel hinnangutel 3-4% võrra (st. oluliselt rohkem kui 2008 finantskriisi tingimustes).

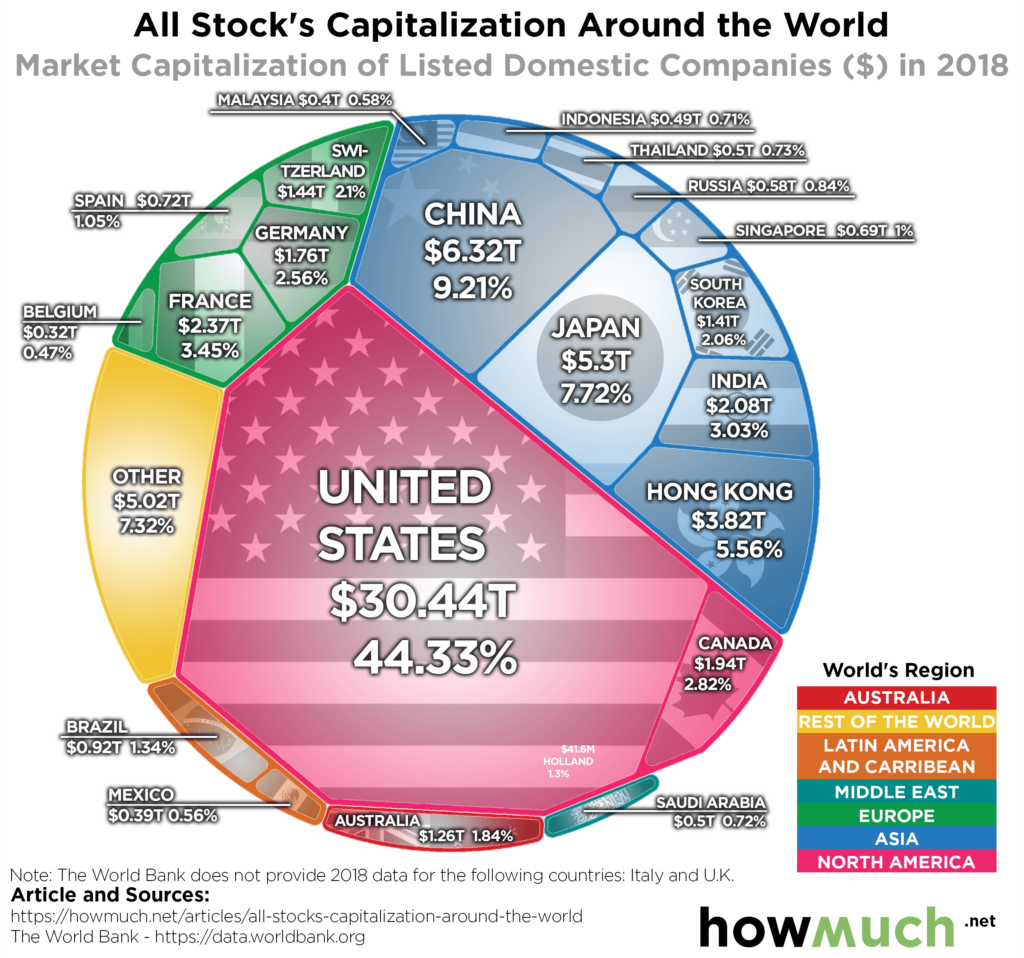

17. MAAILMA BÖRSIETTEVÕTETE TURUVÄÄRTUS (89 500 mld USD)

Arvesse on võetud maailma börsidel noteeritud ettevõtete aktsiakapitali turuväärtus 2019. aasta lõpu seisuga.

Maailma kõikide aktsiaturgude kogumaht triljonites USA dollarites mõõdetuna. Kuigi Ameerika Ühendriigid moodustavad maailma siseriiklikust kogutoodangust reaalset ostujõudu arvestades vaid 15%, on USA aktsiaettevõtete hind pea sama suur (44%) kui ülejäänud maailma riikidel kokku. Antud asjaolu illustreerib reljeefselt geoökonoomilist tõsiasja, et maailmaturu aktsiahindade, rahavoogude mahu ning reaalse materiaalse lisaväärtuse loomise vahel eksisteerivad suured (ja kasvavad) vastuolud

Kogu maailmast kapitali neelav USA finantsturg võimaldab Ühendriikidel “dollarihegemoonia” tõttu tarbida triljonites dollarites rohkem materiaalset rikkust, kui maailmale vastu müüakse. Antud asjaolu, kombineerituna ülemaailmse sõjaväebaaside võrgustikuga, on USA globaalse dominantsi üks kahest alustalast.

Pikemas perspektiivis on ebatõenäoline, et maailma kogutoodangust palju suurema osa hüviseid tootva Hiina aktsiaturg jääb väiksemaks kui Ühendriikide oma. Antud asjaolu aga suunab maailma kapitalivood homme üha enam ümber Hiinasse ning ülehomme Venemaale, Indiasse, Indoneesiasse, Vietnamisse jne. Olgu veel märgitud, et ülaltoodud visualiseeringus näitlikustatud andmed puudutavad 2018. aastat, mis tingib erinevuse tabelis toodud 2019. aasta turukapitalisatsiooni näitajaga (69 vrd 89 triljonit USA dollarit). Maailma aktsiaturgude taseme peamiseks indikaatoriks loetakse selle suhet planeedi kogutoodangusse.

Maailmaturu aktsiahindade, rahavoogude mahu ning reaalse materiaalse lisaväärtuse loomise vahel eksisteerivad suured (ja kasvavad) vastuolud.

7., 11., 15., 20.: VENEMAA, SAKSAMAA, HIINA JA USA KODANIKE VARA VÄÄRTUS

Iga võlapõhise rahasüsteemiga riigi materiaalse rikkuse kasvuga kaasneb paratamatult selle rikkuse rahas mõõdetud turuväärtuse veelgi suurem kasv, nagu Eesti näitel juba nägime. Keskne küsimus peitub inflatsiooni määras ning riigis asetleidvate majandusprotsesside “monetiseerituse” (ehk “rahaks tegemise”) tasemes. Oluline on küsimus sellest, milline on “finantsialiseerituse” aste ehk kui palju on riigis mitteainelist virtuaalvara (aktsiad, võlakirjad jms) ning kui tempokas on olnud kinnisvara hindade inflatsioon. Viimane on eriti oluline, kuna kinnisvara on jätkuvalt pankade krediidiraha loome peamine finantseerimise objekt, mis kergitab kinnisvara kui hinnaliseima üksiku varaklassi bilansilist väärtust koos rahamassi kasvuga. Ruutkilomeeter Saaremaad, Montanat või Murmanski oblastit on olemuslikult üks ja sama reaalsus sõltumata sellest, kas selle hind on 200 000 või 2 000 000 eurot.

Finantsilises mõttes endiselt suhteliselt algelisel tasemel toimiv Venemaa on inimese kohta materiaalselt tunduvalt vaesem kui Saksamaa ning seda on näha ka venelaste ja sakslaste elatustaset võrreldes – ent vahe ei ole mõistagi 10 kordne nagu varade bilansilise dollariväärtuse võrdlusest järeldada võiks. Samamoodi ei ole hiinlaste reaalne aineline rikkus vaatamata erakordsele elustandardi kasvule ajavahemikus 2000-2019 kasvanud 17 korda (3,7 triljoni USA dollari pealt 66,3 triljonini), vaid mõnekordselt, millega on kaasnenud kasvava rikkuse veelgi kiiremini kasvanud “finantsialiseerimine”.

21. MAAILMA VÕLAKOOREM (253 000 mld USD)

Maailma võlakoorem on jõudnud majandusajaloo vältel kogutud statistika andmetele tuginedes ajaloo kõrgeimale tasemele ning matemaatilise paratamatusena garanteerib selle jätkusuutmatu kasv kas globaalse finantssüsteemi kokkuvarisemise või täieliku reformi. Küsimus on vaid selles – millal? Detailsem käsitlus maailma võlakoorma kasvust on leitav järgnevast artiklist.

Maailma võlakoorem on jõudnud majandusajaloo vältel kogutud statistika andmetele tuginedes ajaloo kõrgeimale tasemele.

22. MAAILMA KINNISVARA TURUVÄÄRTUS (280 600 mld USD)

Kinnisvara on jätkuvalt maailma kaugelt kõige suurema väärtusega varaliik, mis ületab kordades kõikde maailma aktsiaettevõtete väärtuse. Sarnaselt väärismetallidega on ka kinnisvara piiratud ressurss, mida ei toodeta rohkem juurde – vähemasti inimlikult relevantses ajaskaalas. Kinnisvara erakordselt kõrge hinna aluseks on peamiselt asjaolu, et suur osa pangakrediidist luuakse kinnisvara soetamise eesmärgiga. Antud asjaolu tähendab seda, et igast juurde trükitud eurost või dollarist läheb kõige suurem osa just kinnisvara soetamiseks. See aga kergitab pidevalt kinnisvara hindu, mis on suuresti funktsioon pankade laenupakkumisest.

Kinnisvara on jätkuvalt maailma kaugelt kõige suurema väärtusega varaliik, mis ületab kordades kõikde maailma aktsiaettevõtete väärtuse.

23. MAAILMA VARADE KOGUVÄÄRTUS (ca 360 000 mld USD)

Tähelepanelik lugeja, kes on kokku liitnud tabelis toodud varaklasside (väärismetallid, aktsiakapital, kinnisvara, jne) väärtused, märkab, et see ei ühti antud numbriga. Antud asjaolu tuleneb sellest, et tabeli erinevad sisendid on hinnangulised ning pärinevad erinevatest allikatest. Suurusjärgu mõttes võib maailma varade koguväärtust hinnata siiski umbes 300 – 500 triljoni USA dollari vahemikku. Olgu veel täpsustatud, et antud number ei hõlma endas geoluure poolt tuvastatud, ent mitte veel kasutusele võetud maavarade (nafta, rauamaagi, maagaasi, teemantite, metsamassiivide jne) turuväärtust.

24. MAAILMA TULETISTEHINGUTE VÄÄRTUS (ca 1 000 000 mld USD)

Mis asjad on tuletistehingud, mille maht on mõningatel andmetel suurem kui maailma kinnisvara, vallasvara ja kõikide ettevõtete väärtus kogu oma tootmistaristu ja oskusteabega kokku? Tegemist on erinevat tüüpi finantslepingutega (näiteks optsioonid, futuurid, forward’id, swap’id jms), mis annavad ühele osapoolele õiguse või kohustuse osta või müüa mõnda reaal- või finantsvara (lepingu alusvara) teisele osapoolele varem kokku lepitud hinnaga. Pärast taolise lepingu sõlmimist tekib sellele väärtus sõltuvalt sellest, kuhu suunas alusvara hind liigub, andes võimaluse spekuleerida lepingute ja alusvarade väärtusega, tundmata seejuures huvi reaalse tehingu vastu. Täiendavalt võib olla lepingu alusvara (nt nafta, kuld, aktsia) kogus märksa suurem kui kummalgi osapoolel reaalselt kasvõi oma bilansimahtu (rahakotti) arvestades võimalik soetada või müüa oleks, tekitades võimendust võitudele ja kaotustele. Tuletisväärtpaberid jagunevad börsil noteeritud ja börsivälisteks (nn over the counter) tehinguteks eri osapoolte vahel, milleks on peamiselt suured finantsinstitutsioonid. Maailmas eksisteerivate tuletistehingute koguväärtust ei tea keegi, kuna enamus nendest kuuluvad nn “reguleerimata” finantstehingute alla, mida finantsinstitutsioonid ei ole kohustatud oma bilanssides avaldama.

Erinevate hinnangute kohaselt võib kõikide tuletistehingute (näiteks nafta või valuuta ostu tulevikutehing, mis on seotud nafta/valuuta turuväärtusega kokkulepitud indeksi alusel kokku lepitud ajal) koguväärtus ulatuda 500 triljonist kuni 1000 triljoni dollarini, mis on võrdne planeedi 11 aastase kogutoodanguga.

Põhjus, miks maailma tuletistehingud ehk derivatiivid saavad olla väärt kordades rohkem kui nende aluseks olev planeedi reaalvara, tuleneb aga sellest, et erinevate tuletistehingute alusväärtuseks võib olla sama vara, mida müüakse ja ostetakse lihtsalt erinevatel ajalistel positsioonidel. Piltlikult öeldes – kotitäis kartuleid on üks, aga sama kartulikoti ostu- ja müügitehinguid on järgneva aasta peale erinevatesse ajapunktidesse kokku lepitud kümme, sada või tuhat, mis näitaks mõistagi seda, et kartulikoti ostu-müügilepingud on väärt kümme, sada või tuhat korda enam, kui reaalselt on lepingute alusvaraks olevaid kartuleid. Seega tehniliselt ei saa tuletistehinguid käsitleda samadel alustel nagu muud omakapitali, toorainet, valuutasid vms. Tuletistehingud toovadki eriti ilmekal kujul esile vajaduse teha vahet reaalsel ainelisel rikkusel (kinnisvara, infrastruktuurid, tööstustoodang, toorained jms) ning finantsvarade virtuaalsel, bilansilisel väärtusel.

On finantsmajandus ja reaalmajandus ning nende käibemahud ning seos füüsilis-ainelise maailmaga on sootuks erinev. Näiteks maailma valuutaturgudel teostatava (valdavalt spekulatiivse) kauplemise päevakäive ületab maailma suuruselt kolmandaks majanduseks oleva Jaapani aastase kogutoodangu. Antud hoomamatute mahtudega raharingluse protsessi käigus ei toodeta aga erinevalt kaupade ja teenuste loomisest reaalset materiaalset (ega ka vaimset) rikkust juurde. Ent kuigi nimetatud triljonite omandamise käigus ei looda reaalseid rikkusi, on spekulatiivse tegevusega saadud dollari või euro ostujõud finantsspekulandi jaoks täpselt samasugune kui viljakasvatuse, masinaehituse, tarkvara arenduse või mistahes muu töö ehk väärtusloomega teenitu põllumehe, töösturi või programmeerija jaoks.

Tõsiasi, et finantsspekulatsiooni abil omandab finantssektor üha suurema osa reaalmajanduse poolt genereeritud hüviste omandamise õigusest (USA-s on finantssektori osakaal kõikidest kasumitest kasvanud poole sajandi jooksul 3-4% pealt ligi 40%-ni), on meie ajastu keskseks majanduspoliitiliseks defektiks, mille lahendamiseta on süsteemi kollaps varem või hiljem paratamatu.

Tõsiasi, et finantsspekulatsiooni abil omandab finantssektor üha suurema osa reaalmajanduse poolt genereeritud hüviste omandamise õigusest (USA-s on finantssektori osakaal kõikidest kasumitest kasvanud poole sajandi jooksul 3-4% pealt ligi 40%-ni), on meie ajastu keskseks majanduspoliitiliseks defektiks, mille lahendamiseta on süsteemi kollaps varem või hiljem paratamatu.

LÕPETUSEKS

Raha kätkeb endas paradoksi. Paberkupüürid ja digitaalsed registrikanded on olemuslikult kõige väärtusetumad asjad maailmas … ent kummalisel kombel saab nende eest omandada kõike, mis ainelist väärtust omab ning sedasi ostetavuse kaudu ka mõõdetavuse kvaliteedi omandab. Siiski ei ole kõige olulisemad väärtused nagu rahu, rõõm, tähenduslikkus, vabadus, ei mõõdetavad ega ostetavad rahas. Nagu Coco Chanel tabavalt lausus: “On inimesi kellel on palju raha … ning on inimesed, kes on rikkad.” See on ehk mõte, millega on paslik käesolev audit maailma rikkusest lõpetatuks lugeda – punktis, kus kulgeb hinnatava ja hindamatu piir…

Makroskoop saab ilmuda üksnes oma lugejate ja kuulajate toel. Juhul kui ka Sina oled huvitatud Makroskoobi edasisest ilmumisest, saad teha selleks omale jõukohase annetuse käesoleva loo lõpus toodud rekvisiitidel. Tänan tähelepanu ja abi eest!

(1) Credit Suisse, majandusblogi The Visual Capitalist, Rahvusvahelise Valuutafondi andmebaasid, Trading Economics makroökonoomilise statistika portaal.

Adrian Bachmann on Makroskoobi temaatilise kontsepti väljatöötaja ja portaali peatoimetaja. Ta on lõpetanud Tartu Ülikooli õigusteaduskonna, õppinud EBS-i magistriõppes ärijuhtimist ning töötanud 10 aastat luureanalüütikuna Välisluureametis ja NATO peakorteris. Seejärel 4 aastat peaanalüütikuna investeerimiskulla valdkonnas. Tema missiooniks on majanduslike, poliitiliste ja julgeolekualaste protsesside ning nende omavaheliste seoste mõistetavaks tegemine nii globaalsel, regionaalsel kui ka riiklikul tasandil. Kes soovib aidata Adrianil seda kutsumust jätkata, saab seda teha läbi annetuse pangalingiga: