USA president Joe Biden ja Kongressi progressiivsed liikmed on vastuseks avalikkuse survele asetanud lauale kulutamisettepanekud, mis muudaksid Ühendriikide majanduse tulevaste kriiside korral „õiglasemaks, jätkusuutlikumaks ja vastupidavamaks“. Võtmeküsimuseks on see milline saab olema maksumäär Ühendriikide kõige rikkaima 1-0,1% elanikkonna jaoks, kes on aastakümneid nautinud ajalooliselt ülimadalaid maksumäärasid koos rekordkõrge osaga riigi kogusissetulekutest.

Ettepanekute vastuvõtmise võimalus sõltub suuresti sellest, kas seadusandjad suudavad jõuda kokkuleppele jõukate inimeste, suurettevõtete ja Wall Streeti maksutõusude osas. Allpool toodud 10 graafikut ilmestavad, kuidas kavandatud reformid lubaksid teenida tulusid, et võimaldada maksta suurte riiklike investeeringute eest, ohjeldades samas hüppeliselt kasvanud ebavõrdsust, mis õõnestab nii ühiskonda kui demokraatiat. Ühingu Ameeriklased Maksuõigluse Poolt (Americans for Tax Fairness) väitel on õiglust taotlevad maksureformid ameeriklaste seas ülipopulaarsed, saades viimases 12 küsitluses vähemalt 60-65% valijate toetuse.

Maksud jõukatele

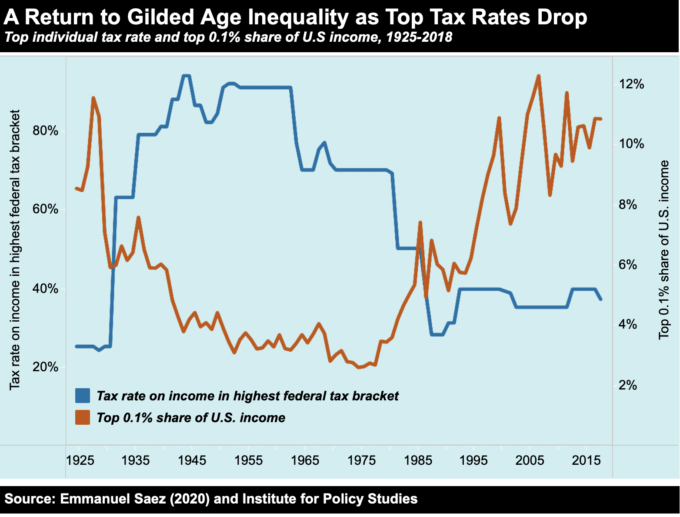

Bideni eesmärk on tõsta ülemine piirmaksumäär 37% pealt 39,6% juurde ehk samale tasemele, kus see oli enne vabariiklaste 2017. aasta maksukärpeid. „Kullatud ajastut“ (so. Ühendriikide esimeste miljardäride teket võimaldanud ülikiire majanduskasvu aga ka ekstreemse varandusliku kihistumise epohh 19. sajandi lõpus ning 20. sajandi alguses – tõlkija märkus) iseloomustanud äärmise ebavõrdsuse likvideerimisel osutus maksumäärade tõstmine ajalooliselt väga tõhusaks vahendiks. Teise maailmasõja järgsetel aastakümnetel aitas kõrge ülemine piirmaksumäär langetada riigi rikkusest 0,1% rikkaimatele kodanikele voolava vara osakaalu märkimisväärselt. Kui seadusandjad maksude ülemmäärasid taas kärpisid, alustades 1960. aastatel ja kiirendades 1980tel, hakkas ebavõrdsus Ameerikas taas suurenema. Professor Emmanuel Saezi sõnul panid rikkaimad 0,1% ameeriklastest 2018. aastal oma taskusse 10,84% kogu USA sissetulekutest. Sellisel tasemel oldi viimati aastal 1929. Vastupidiselt maksutõusu vastaste argumentidele kasvas USA reaalne SKP vahemikus 1950 kuni 1960 (so. rikkaimate kodanike kõrgema maksustamise perioodil) aga kiiremini kui viimastel aastakümnetel. Järgmine kõrgeima kasvumääraga kümnend oli 1990ndad ehk pärast seda, kui Kongress kõrgeimat maksumäära mõõdukalt tõstis.

Professor Emmanuel Saezi sõnul panid rikkaimad 0,1% ameeriklastest 2018. aastal oma taskusse 10,84% kogu USA sissetulekutest. Sellisel tasemel oldi viimati aastal 1929. Vastupidiselt maksutõusu vastaste argumentidele kasvas USA reaalne SKP vahemikus 1950 kuni 1960 (so. rikkaimate kodanike kõrgema maksustamise perioodil) aga kiiremini kui viimastel aastakümnetel.

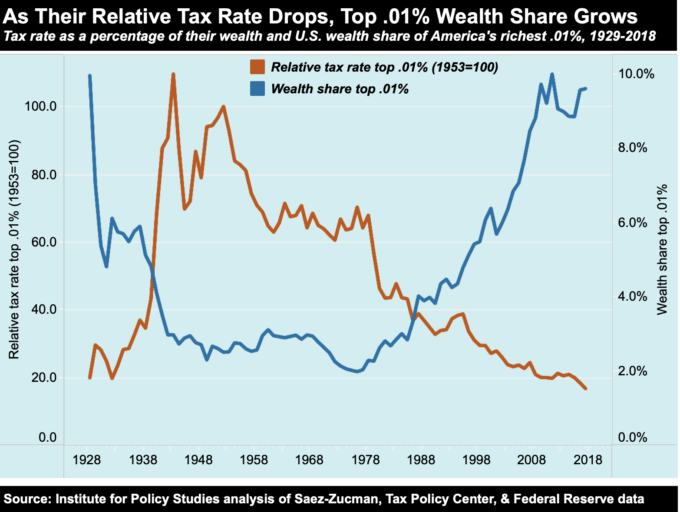

Ameerika Ühendriikides on ebavõrdsus rikkuses isegi suurem kui ebavõrdsus sissetulekutes. Kõrgeima tulumaksumäära vähendamine on olnud siin võtmeteguriks. Poliitikauuringute Instituudi (Institute for Policy Studies) poolt koostatud Saezi ja majandusteadlase Gabriel Zucmani kogutud andmete analüüsi kohaselt oli 0,01% jõukaimate poolt USA-s tasutud maksude osakaal 2018. aastal vaid veidi kõrgem kui 1962. aastal, hoolimata sellest, et nende vara osakaal kogu riigi rikkusest on enam kui kolmekordistunud. Seevastu vaeseima 50% vara osakaal USA rikkusest vähenes selle aja jooksul enam kui poole võrra. 1962. aastal oli USA kõrgeim maksumäär 91%, aastal 2018 oli see vaid 37%.

1962. aastal oli USA kõrgeim maksumäär 91%, aastal 2018 oli see vaid 37%

Poliitikauuringute Instituudi analüüs pakub täiendavaid tõendeid maksupoliitika ja jõukuse äärmise kontsentreerumise otsese seotuse kohta. 0,01% USA rikkaimate leibkondade maksumäär protsendina nende vara suurusest langes vahemikus 1953 kuni 2018 üle 83%. Selle suhtelise maksumäära langus kiirenes pärast 1979. aastat. Tugevam miinimumpalk, konkurentsieeskirjade täitmise tagamine ja ametiühingute osakaalu suurenemine perioodil 1953 kuni 1979 omas kahtlemata mingisugust võrdsustavat mõju, kuid sel perioodil oli vaja praegusega võrreldes neli korda suuremat maksumäära ülempiiri üksnes selleks, et 0,1% rikkaimate vara osakaalu kontrolli all hoida.

0,01% USA rikkaimate leibkondade maksumäär protsendina nende vara suurusest langes vahemikus 1953 kuni 2018 üle 83%.

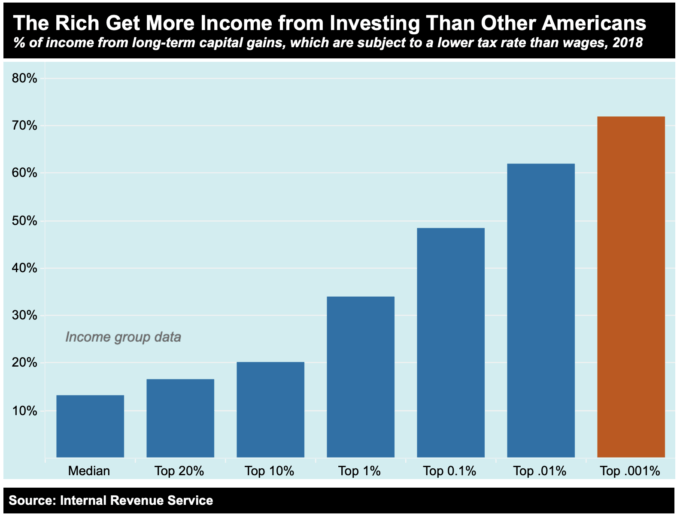

Miks maksavad rikkad nii väikese osa USA kogumaksudest, võrreldes nende erakordse rikkusega? Lisaks rikaste võimele varjata oma raha maksuameti (Internal Revenue Service – IRS) eest, kasutavad rikkad ära ka maksuseadustikus ette nähtud eeliskohtlemist investeeringutelt saadud tuludele. Praegu on rikkaimate ameeriklaste jaoks kõrgeim maksumäär 37%, pikaajalise kapitali kasvu puhul vaid 20%. Mida kõrgemas sissetulekugrupis ollakse, seda suurem on investeeringutest saadava tulu osakaal, näitavad IRS-i andmed. Seevastu ameeriklased, kes ei kuulu ülirikaste hulka, saavad valdava osa oma sissetulekutest palkadest.

Miks maksavad rikkad nii väikese osa USA kogumaksudest, võrreldes nende erakordse rikkusega? Lisaks rikaste võimele varjata oma raha maksuameti eest, kasutavad rikkad ära ka maksuseadustikus ette nähtud eeliskohtlemist investeeringutelt saadud tuludele. Seevastu ameeriklased, kes ei kuulu ülirikaste hulka, saavad valdava osa oma sissetulekutest palkadest.

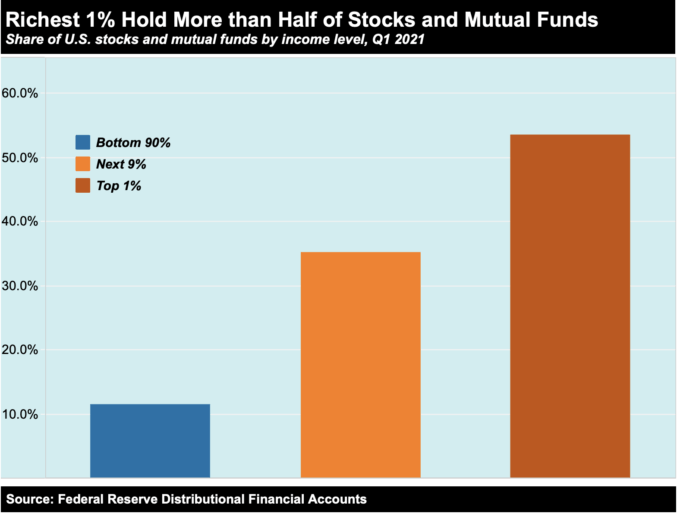

Kuna rikkad on Wall Streetil ülekaalus, siis on neil ka lihtne investeerimistulu madalamatest maksumääradest kasu saada. Föderaalreservi andmete kohaselt kuulub üle poole kõigist aktsiatest ja investeerimisfondidest 1% rikkaimatele, samal ajal kui madalaimale 90% ameeriklastest kuulub kõigest 11%. Väärtpaberite omandisuhete erinevused on veelgi suuremad, kui arvestada ka rassiga. Kui 61% valgetest perekondadest omas 2019. aastal vähemalt mingil hulgal aktsiaid, siis Föderaalreservi andmetel oli mustanahaliste perekondade puhul see protsent vaid 34 ning latiinode puhul üksnes 24.

Bideni plaan kaotaks lünga rikaste kapitalilt teenitava kasumi osas, sest kõik, kelle aastane sissetulek ületab 1 miljoni USA dollari, peaksid aktsiate ja muude varade müügi pealt maksma sama maksumäära alusel nagu palgatulultki.

Föderaalreservi andmete kohaselt kuulub üle poole kõigist aktsiatest ja investeerimisfondidest 1% rikkaimatele, samal ajal kui madalaimale 90% ameeriklastest kuulub kõigest 11%.

Bideni plaan kaotaks lünga rikaste kapitalilt teenitava kasumi osas, sest kõik, kelle aastane sissetulek ületab 1 miljoni USA dollari, peaksid aktsiate ja muude varade müügi pealt maksma sama maksumäära alusel nagu palgatulultki.

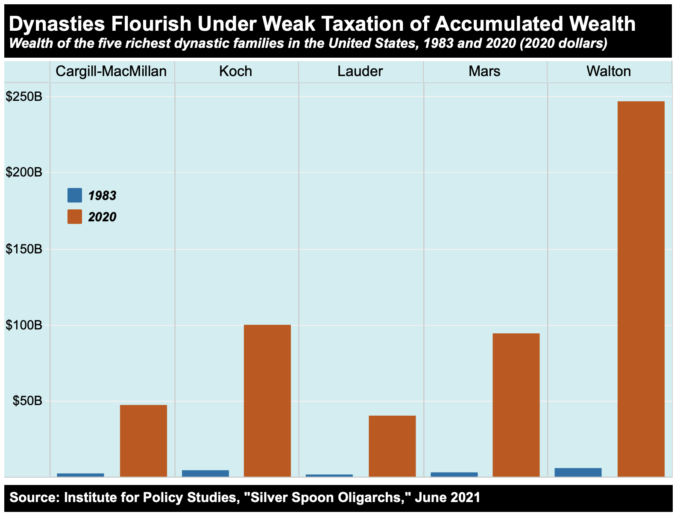

Ameerika rikkaimad kasutavad ära ka kinnisvaramaksu lünki, variettevõtteid, usaldusfonde ja muid keerukaid meetodeid, et kaitsta oma kogunenud varandust maksustamise eest. See on kiirendanud rikkuse ja võimu kogunemist üksikute inimeste kätte, samas kinnistades oligarhiliste dünastiate väljakujunemist. Poliitikauuringute Instituudi uuringu kohaselt oli 2020. aastal USA 50 jõukaima peredünastia käes 1,2 triljoni USA dollari väärtuses vara. Võrdluseks võib öelda, et kõigi USA leibkondade alumine pool ehk hinnanguliselt 65 miljonit perekonda jagas kokku kahekordset kogurikkust ehk 2,5 triljonit USA dollarit. Viie jõukaima dünastia (Waltoni, Kochi, Marsi, Lauderi ja Cargill-MacMillani perekonnad) rikkus kasvas ajavahemikus 1983 kuni 2020 keskmiselt 2484%.

Viie jõukaima dünastia (Waltoni, Kochi, Marsi, Lauderi ja Cargill-MacMillani perekonnad) rikkus kasvas ajavahemikus 1983 kuni 2020 keskmiselt 2484%.

Bideni plaan hoiaks jõukuse kontsentreerumist ohjes läbi kinnisvaramaksu tugevdamise ja seaduselünga kaotamise, mis võimaldab jõukatel pääseda kapitalitulu maksudest vara pealt, mille nad oma pärijatele edasi annavad. Senaatorid Bernie Sanders, Elizabeth Warren ja teised demokraadid on nõudnud ka iga-aastast varandusmaksu. Nende ettepanek teeniks kümne aastaga hinnanguliselt 3 triljonit dollarit, maksustades varandusi, mille väärtus on üle 50 miljoni, määraga 2%, ja varasid, mille rikkus on üle 1 miljardi, määraga 3%. Lee Price ja Bob Lord Poliitikauuringute Instituudist on välja pakkunud kolmanda astme, kus väärtuselt 5 miljardit dollarit ületava vara maksumäär oleks 10%.

Suurettevõtete ja Wall Streeti maksud

Ameerika jõukad on tohutult kasu saanud ka ettevõtte tulumaksumäära alandamisest, mis on 1960. aastate 52,8% tipptasemelt 2017. aasta vabariiklaste maksuseadusega langenud 21% peale. Madalamad ettevõtte tulumaksud on kasulikud ennekõike suure sissetulekuga ameeriklastele, kuna neile kuulub märkimisväärselt rohkem ettevõtete aktsiaid. Samuti saavad kasu rikkad ettevõtete juhid, kes saavad suurema osa oma töötasust aktsiapõhise töötasuna, samas kui töötajate kasu saamise kohta andmed puuduvad.

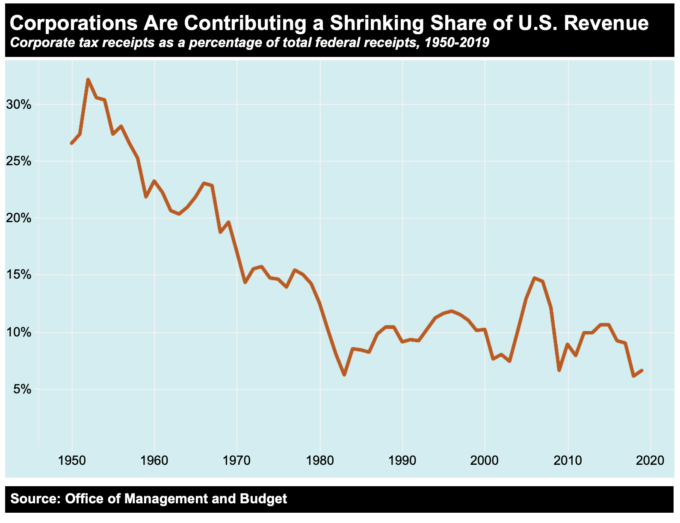

Ettevõtte tulumaksumäära vähendamine koos maksuparadiiside ja muude maksustamise vältimise süsteemide ohjeldamatu kasutamisega koormab riigieelarveid. USA Juhtimise ja Eelarveameti (Office of Management and Budget) andmete järgi langes ettevõtte tulumaksu laekumise föderaalse kogutulu protsent 1952. aasta 32,1% pealt 2019. aastaks 6,6% peale.

Ameerika jõukad on tohutult kasu saanud ka ettevõtte tulumaksumäära alandamisest, mis on 1960. aastate 52,8% tipptasemelt 2017. aasta vabariiklaste maksuseadusega langenud 21% peale.

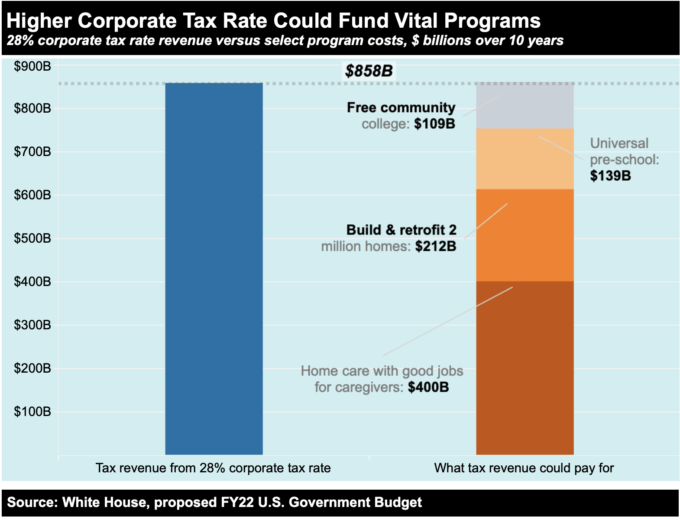

Enamik demokraate nõustub ettevõtte tulumaksu tõstmise vajadusega, kuid seisukohad ideaalse määra osas on erinevad. Biden on teinud ettepaneku tõsta see 28% peale koos ülemaailmse miinimummäära kehtestamisega ja muude meetmetega piiramaks maksude vältimist. Senati eelarve esimees Sanders sooviks taastada maksumäära 35%, samas kui mõned mõõdukad on pakkunud välja 25%.

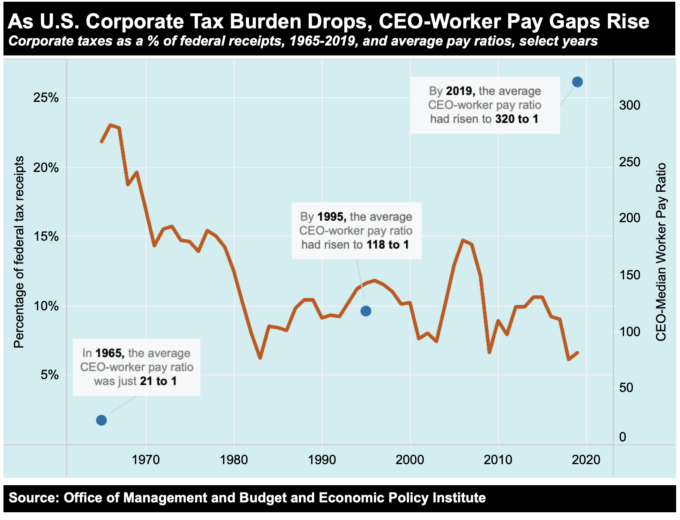

Kuna ettevõtete tulumaksukohustused on vähenenud, on tegevjuhtide palk tõusnud hüppeliselt. USA Juhtimise ja Eelarveameti andmete ning Majanduspoliitika Instituudi (Economic Policy Institute) uuringute kohaselt oli ettevõtte tulumaksu laekumine 1965. aastal 21,8% kogu föderaalsest tulust, samas kui tegevjuhi töötasu ja keskmise töötaja töötasu suhe oli 21:1. Pärast 2017. aasta vabariiklaste maksukärpeid kulutasid ettevõtted märkimisväärselt palju aktsiate tagasiostmiseks ja juhtide boonustele. 2019. aastaks oli ettevõtte tulu laekumine vähenenud, moodustades vaid 6,6% föderaalsest tulust, ja keskmine palgasuhe oli 320:1.

1965. aastal oli tegevjuhi töötasu ja keskmise töötaja töötasu suhe 21:1.

2019. aastaks oli keskmine palgasuhe 320:1.

Progressiivsed senaatorid ja Esindajatekoja liikmed on välja tulnud ülemäärase tegevjuhi palga maksustamise seadusega, et innustada ettevõtteid kitsendama oma majanduslikke erinevusi. Eelnõuga rakendatakse järkjärgulisi maksutõuse korporatsioonidele, millel on suured tegevjuhi ja töötaja keskmise palga erinevused, kehtestades 0,5% ettevõtetele, mille palgasuhe on 50:1, ja 5% ettevõtetele, mille suhtearv ületab 500:1.

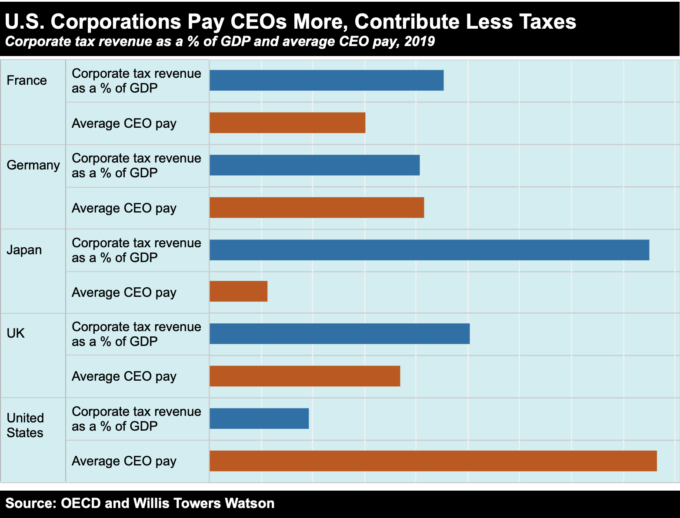

USA ettevõtte tulumaksumäära tõstmise vastased osutavad madalamale seadusjärgsele määrale teistes suurtes majanduspiirkondades, kuid tohutud lüngad USA maksuseadustikus on vähendanud seda, kui palju ettevõtted reaalselt maksuametile makse maksavad. Tegelikult leidis Maksu- ja Majanduspoliitika Instituut, et 55 suurt, kasumlikku USA ettevõtet maksid 2020. aastal föderaalset tulumaksu 0%. Nende lünkade tõttu on USA ettevõtte tulumaksu osakaal SKPst väiksem kui üheski teises G7 riigis. Vastukaaluks on Poliitikauuringute Instituudi poolt teostatud Willis Towers Watsoni andmete analüüsi kohaselt USA suurte korporatsioonide keskmine töötasu võrreldes rahvusvaheliste kolleegidega kordades suurem.

55 suurt, kasumlikku USA ettevõtet maksid 2020. aastal föderaalset tulumaksu 0%.

Poliitikakujundajad ei tohiks oma tegevusvabadust piirata nõudmisega, et iga uus kulutus korvataks uute tuludega, eriti arvestades, milline on tervishoiu-, haridus- ja kliimamuutustega seotud investeeringutest saadav pikaajaline kasu. Siiski tekib surve maksta kinni märkimisväärne osa uutest kulutustest, kuid Bideni kavandatavad ettevõtte tulumaksu muudatused, sealhulgas globaalne minimaalne maksumäär ja muud lünkade kaotamised, tooks hinnanguliselt sisse 2,2 triljonit USA dollarit. Selles graafikus võrreldakse vaid ühte Bideni kavandatud reformi: ettevõtte maksumäära tõusu 21% juurest 28% peale koos valitud investeeringutega, mis aitaksid Ameerika peredel oma potentsiaali rakendada ja väärikalt elada.

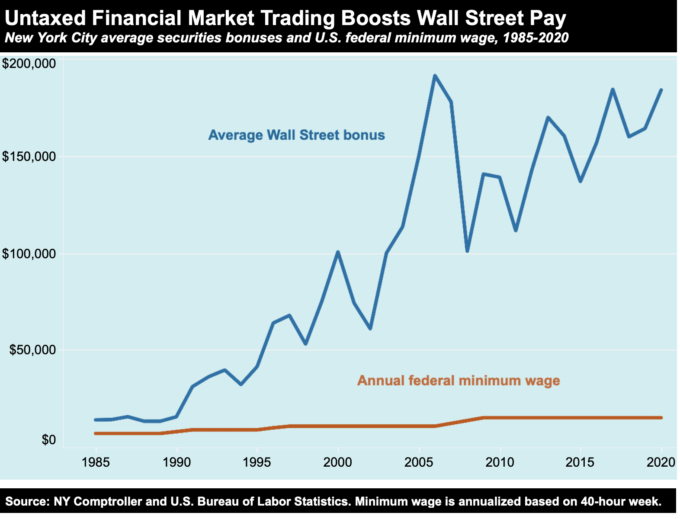

Tavalised ameeriklased on harjunud maksma müügimaksu, kui nad ostavad auto või kodu, paagitäie bensiini või restoranis süüa, kuid kui Wall Streeti kaupleja ostab aktsiaid või tuletisinstrumente miljonite dollarite väärtuses, pole mingit müügimaksu. See maksuvaba lähenemine on aidanud kaasa ka USA finantsturgudel domineeriva algoritmipõhise arvutite vahendusel kauplemise plahvatuslikule kasvule, mis tegelikult reaalmajandusele mingisugust olulist väärtust ei lisa. Üheks näitajaks nende kauplejate ja madalapalgaliste töötajate vahelise erinevuse kohta on, et alates 1985. aastast on Wall Streeti keskmine boonus tõusnud 1217%. Kui miinimumpalk oleks tõusnud sama palju, oleks see Poliitikauuringute Instituudi andmetel täna väärt 7,25 dollari asemel 44,12 dollarit.

Maksuvaba lähenemine on aidanud kaasa ka USA finantsturgudel domineeriva algoritmipõhise arvutite vahendusel kauplemise plahvatuslikule kasvule, mis tegelikult reaalmajandusele mingisugust olulist väärtust ei lisa.

Seadusandjad on välja pakkunud mitu finantstehingute maksuseadust, mis tooksid tohutut tulu, pidurdades samas lühiajalisi spekulatsioone. Ühe ettepaneku kohaselt võib kõigest 10-sendise maksu kehtestamine kõigile 100 USA dollari suurustele väärtpaberi tehingutele tuua 10 aastaga sisse kuni 750 miljardit USA dollarit.

Raevukas arutelu avaliku sektori investeeringute rahastamise üle on loonud võimaluse käivitada õiglase maksusüsteemi reformi, mis oleks tegelikult juba ammu toimuma pidanud. Ilma ulatuslike muudatusteta Ameerika maksuseadustikus näeksime paraku ka edaspidi, kuidas tipus olevate inimeste rikkus ja võim kasvab üha hullumeelsematesse suurustesse, samas kui füüsiline ja sotsiaalne infrastruktuur laguneb ning madala sissetulekuga ameeriklased (kõige enam mustanahalised ja latiinod) jäävad majanduslikus kihistumises üha kaugemale maha.

Kommenteerib Adrian Bachmann

Artiklis toodud faktid ilmestavad Ameerika Ühendriikide varandusliku kihistumise jõudmist ühiskonna koospüsimise väljavaateid silmas pidades jätkusuutmatu tasemeni. Tegemist on protsessiga, mis on väldanud (nagu ka graafiku ajatelgedelt peegeldub) pikemas perspektiivis üle poolesaja aasta, ent mis on saanud erilise hoo sisse pärast NSVL ja sotsialismibloki lagunemist.

Artiklis toodud faktid ilmestavad Ameerika Ühendriikide varandusliku kihistumise jõudmist ühiskonna koospüsimise väljavaateid silmas pidades jätkusuutmatu tasemeni.

„Globaliseerumise“ nime saanud kapitali piirideta liikumine ei tunnistanud pärast ideoloogiliselt ja materiaalselt pankrotistunud ideoloogilise sotsploki lagunemist enam vajadust „ameerika unelmat“ Ühendriikide põhipopulatsiooni ees alal hoida. Sedasi omandas NSVL kadumine paradoksaalsel kombel „tavaliste ameeriklaste“ materiaalse heaolu kasvu seisukohast enigmaatilise tähenduse.

Rahavõimu tõketeta konverteerimine poliitiliseks võimuks on olnud aastasadu Ameerika Ühendriikide poliitökonoomilise mudeli peamiseks riskifaktoriks, mida on võimaldanud Ameerika „protestantliku tööeetika“ nime all tuntud vaimne hoiak, mis on olnud valmis tooma ainelise ebaõigluse kumulatiivselt suurema rikkuse altarile. Universum ja ühiskond ei olegi kunagi olnud, ega saa olla võrdsed. Tegemist on printsiibiga, mis eksisteerib vaid (pigem matemaatilise) abstraktsioonina. Õnneks ei ole ameeriklased reeglina taotlenud võrdset ühiskonda tagajärgede (sh. materiaalse kihistumise puudumise) mõttes, küll aga võrdsete võimaluste tähenduses. Usk, et võrdsed võimalused tagavad mitte võrdsed, ent (pigem) õiglased materiaalsed vahekorrad on olnud Ameerika Ühendriikide majandusliku edukuse üheks oluliseks (kuigi mitte ainsaks) alustalaks. Töökam ja andekam peabki olema rikkam ning nautima rikkuse vilju, mille ta on ühiskondliku leppe raames opereerides välja teeninud.

Rahavõimu tõketeta konverteerimine poliitiliseks võimuks on olnud aastasadu Ameerika Ühendriikide poliitökonoomilise mudeli peamiseks riskifaktoriks.

Ent momendil, mil ettevõtte juhi ja keskmise töötaja tööpanuste premeerimine on jõudnud 21 kordselt vahelt 320 kordse vaheni, on momendiks, mil ka kõige töökam ameeriklane hakkab kahtlema süsteemi… võrdsuses? Ei – õigluses. Ning see on hoopis midagi muud.

Olukorras kus varanduslik kihistumine jõuab ühiskonnas üle kriitilise piiri saavad rikkusepüramiidi ülemise ja alumise otsa liikmetest sisuliselt erinevat liiki olendid ning igasugune ühishuvi nende liikide vahel haihtub olematusse. Ameerika Ühendriikide sotsiaalpoliitiline pakt on juba aastakümnete vältel vormitud ülirikaste klassi poolt, kes on konverteerinud kvaasimonopoolse materiaalse võimu tänaseks ka monopoolseks poliitiliseks võimuks.

Olukorras kus varanduslik kihistumine jõuab ühiskonnas üle kriitilise piiri saavad rikkusepüramiidi ülemise ja alumise otsa liikmetest sisuliselt erinevat liiki olendid ning igasugune ühishuvi nende liikide vahel haihtub olematusse.

Tõsiasi, et Bideni maksureformi programm on jõudnud rakendumise lävepakule on seetõttu tõlgendatav vaid kahel viisil. Seda tulenevalt tõsiasjast, et mis-tahes Bideni majandusprogrammid on kui mitte koostatud, siis vähemasti vetostatavad USA rikkaimate kodanike poolt.

Ühe tõlgenduse kohaselt saab seetõttu tegemist olla vaid kosmeetilise, mainekujundusliku teatriga, mis jätab kehtivad lisaväärtuse jaotumise ekstreemselt ebaühtlased mustrid puutumata, ent loob massidele illusiooni mingisuguste reformide teostumisest. Teise tõlgenduse kohaselt on Ühendriikide miljardäride ja senti-miljonäride (varandus üle 100 miljoni USD) klass mõistnud, et loovutamata osa oma varandusest vabatahtlikult, võib mitte väga kauges tulevikus tekkida olukord, kus ollakse sunnitud loovutama see tervenisti ning sunniviisiliselt.

Kumb tõlgendus osutub õigeks näitab aeg. Juhul kui maksureform teostub ning suurem osa globaalsetes tootmisahelates loodud lisaväärtusest kanaliseeritakse tulevikus tavaliste ameeriklaste taskutesse, on majanduspoliitilise eliidi võtmeküsimuseks see, kuidas ohverdada mingi osa oma rikkusest loovutamata liiga suurt osa poliitilisest võimust.

Teise tõlgenduse kohaselt on Ühendriikide miljardäride ja senti-miljonäride (varandus üle 100 miljoni USD) klass mõistnud, et loovutamata osa oma varandusest vabatahtlikult, võib mitte väga kauges tulevikus tekkida olukord, kus ollakse sunnitud loovutama see tervenisti ning sunniviisiliselt.

Kummatigi ei oma materiaalse hüveolu seisukohast mingisugust tähendust kas miljardeid on pangakontol üks, mitukümmend või mitusada. Küll aga poliitilise võimu akumuleerimise mõttes. See on juba märksa keerulisemini teostatav operatsioon, mille õnnestumise võtmeks on Ühendriikide eliidi poliittehnoloogiline vilumus ning tavaliste ameeriklaste valmisolek uue sotsiaalse lepingu kui küllaldase kompromissiga kaasa minna.

Adrian Bachmann on Makroskoobi temaatilise kontsepti väljatöötaja ja portaali peatoimetaja. Ta on lõpetanud Tartu Ülikooli õigusteaduskonna, õppinud EBS-i magistriõppes ärijuhtimist ning töötanud 10 aastat luureanalüütikuna Välisluureametis ja NATO peakorteris. Seejärel 4 aastat peaanalüütikuna investeerimiskulla valdkonnas. Tema missiooniks on majanduslike, poliitiliste ja julgeolekualaste protsesside ning nende omavaheliste seoste mõistetavaks tegemine nii globaalsel, regionaalsel kui ka riiklikul tasandil. Kes soovib aidata Adrianil seda kutsumust jätkata, saab seda teha läbi annetuse pangalingiga: