Rootsi-Šveitsi finantsspetsialist Egon von Greyerz annab oma hinnangu maailma finantssüsteemi perspektiividele. Vaadates aset leidvaid protsesse sajandite pikkuse rahandusajaloo kontekstis ei näe von Greyerz inimkonna ajaloo kõrgeimale võlakoormuse tasemele jõudnud rahasüsteemile muud tulevikku kui hüperinflatsiooniline kollaps. Greyerzi hinnangul tabab paratamatus 99% planeedi elanikest ootamatusena – nagu praktiliselt kõik rahandussüsteemi ümberlähtestamised inimkonna ajaloos.

Üks ajaloo kõige õudusttekitavamaid kunstiteoseid on Pieter Bruegel vanema 1562. aastal maalitud „Surma triumf”, mis kujutab elu lõppemist maa peal.

Ma loodan kogu südamest, et maailm ei näe järgmise kümnendi või paari pärast selline välja. Samas ei olegi see metafoorses mõttes nii ebatõenäoline, et just selline kaos meid kõiki peagi võibki tabada.

14. sajandil peaaegu poole maailma elanikkonnast teise ilma viinud must surm on kunstnikku ilmselgelt hingepõhjani mõjutanud.

Taiese moraalne sõnum paistab olevat, et kui kaos ühel hetkel vallandub, siis tabab häving ühtmoodi kõiki, nii rikkaid kui vaeseid, noori ja vanu, ning pääseteed ei suuda pakkuda ei võim ega kellegi või millegi ustav teenimine.

Enam kui 99,5% inimkonnast tabab kogu maailma ees ootav rahaline, majanduslik ja moraalne häving nagu välk selgest taevast.

Toimuv saab paljude inimeste jaoks olema KAOS selle kõige konkreetsemas tähenduses: täieliku segaduse ja korratuse seisund.

Kaos nr 1: covid

Sarnaselt Bruegeli teost inspireerinud musta surmaga seisab inimkond taas silmitsi ülemaailmse pandeemiaga. Kui 14. sajandi keskpaigas hukkus (musta surma tõttu) ligi 50% globaalsest populatsioonist, siis tänase (COVIDi) pandeemia puhul on globaalne suremus 0,06%. Tegelikult võib surmade koroonasurmadeks klassifitseerimisel järgitavate reeglite tõttu isegi see protsent ülepaisutatud olla.

Ent selle imepisikese protsendi pärast on kogu maailm varsti juba kolmandat aastat halvatud.

Inimkonnast maksimaalselt 0,06% manalateele saatnud viirushaiguse tõttu oleme näinud sulgusid, karantiine, kohustuslikke vaktsineerimisi ja tõhustusdoose, koroonapasse, suletud koole ja kontorihooneid, suuri majandusharusid nagu puhketeenused hinge vaakumas, lennufirmasid pankrotti minemas, tööjõupuudust, tooraine ja kaupade defitsiiti, suletud piire ning inimeste jaoks, kellel on olnud julgust reisida, veel rohkem bürokraatiat, paberimäärimist ja teste kui mõnes politseiriigis. Samal ajal on rahatrükk ja krediidiloome hüppeliselt kasvanud.

Poliitikud süüdistavad inimestele peale surutud piirangutes muidugi teadlasi.

Enam kui 99,5% inimkonnast tabab kogu maailma ees ootav rahaline, majanduslik ja moraalne häving nagu välk selgest taevast.

Huvitav on see, et peaaegu kõigil maailma riikidel on oma erinevad moodused COVID-iga toime tulemiseks. Kui kõik need reeglid oleksid teaduspõhised, siis peaksid need maailma ligi 200 riigis olema sisuliselt ühesugused.

Või on siiski õigus nendel, kes usuvad, et poliitikud lihtsalt kasutavad pandeemiat enda kasuks ära?

Ehk on tõenäolisem see, et ei teadlastel ega poliitikutel pole õrna aimugi, kuidas võidelda haigusega, mis põhjustab inimeste seas väga vähe lisasurmasid?

Näiteks Rootsis ei ole olnud ei sulgusid, karantiine, suletud poode ega maskikandmise kohustusi ning kõik majandusharud on saanud jätkata oma tavapärase tegevusega. Sealsed nakatumisnäitajad ja suremus jäävad aga Euroopa keskmise alumisse poolde. Nii palju siis enamikes riikides kehtestatud rangetest piirangutest…

Meile lubati, et vaktsiinid lahendavad selle probleemi, aga kahest süstist ei ole veel abi olnud. Nüüd siis on kõigil iga mõne kuu tagant vaja “tõhustusdoosi”. Kui suured ravimifirmad on nii kohtumõistjad kui ka tehtud otsustest sadade miljardite ulatuses kasusaajad, siis kuidas peakski saama tõde päevavalgele tulla?

Kui ajalugu meile midagi õpetab, siis seda, et mitte keegi ei õpi ajaloost midagi.

Näiteks minu 19-aastane vaktsineeritud lapselaps, kes alles augustis põdes selle haiguse läbi, haigestus detsembris uuesti. Sel korral meenutas haigus õnneks tavalist külmetushaigust. Valitsuse/teadlaste lahendus on loomulikult veel rohkem vaktsiinisüste veel väiksema vahega. Samas ei ole ikka veel mitte keegi korralikult välja uurinud, millised on vaktsiini pikaajalised mõjud meie kehadele. Väidetavasti ei ole selle jaoks piisavalt aega?!

Nende kaootiliselt muutuvate reeglite ja sulgude mõju meie niigi haprale maailmamajandusele ja finantssüsteemidele saab ilmselgelt olema katastroofiline.

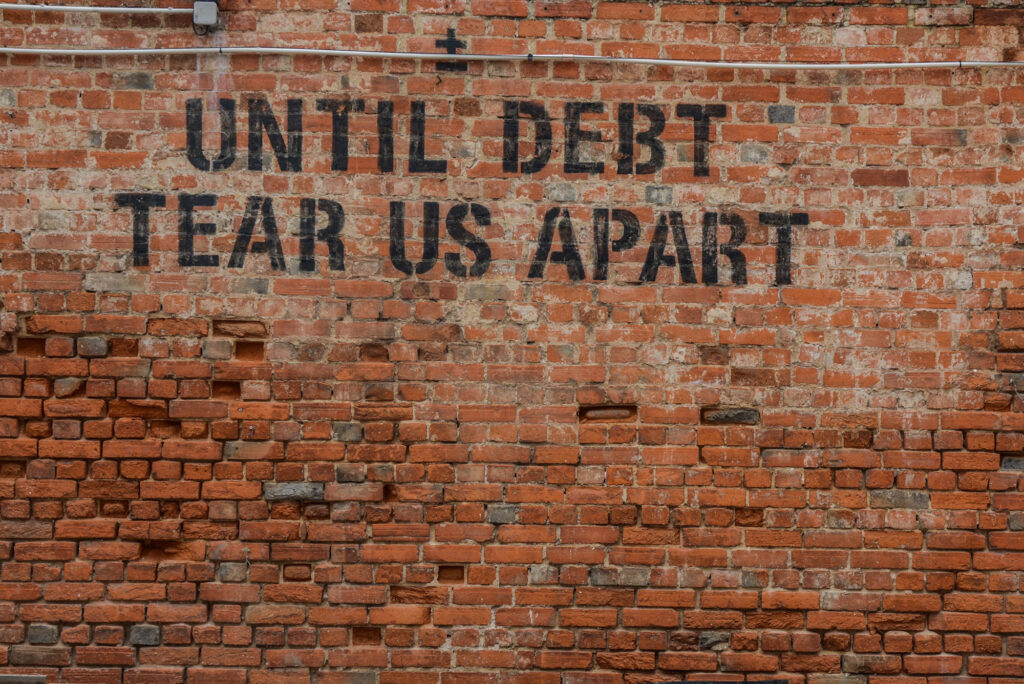

Kaos nr 2: globaalne võlg

Ehkki teadlastel ja valitsustel ei ole õrna aimugi, kuidas COVID-iga toime tulla, võime me siiski loota, et keskpankadel ja riigijuhtidel on vähemalt majandus- ja finantssüsteemid kontrolli all.

Kui väga me ikka eksida saame?

Alates Föderaalreservi loomisest 1913. aastal on kesk- ja kommertspangad finantssüsteemi väga edukalt enda jaoks kasulikult juhtinud. Mis aga tegelikult andis neile võimaluse piiramatutes kogustes raha printida, on Nixoni 1971. aasta augusti otsus (dollari) “kulla aken” sulgeda. Sellest ajast alates on president Thomas Jeffersoni küüniline nägemus pankuritest end ammendavalt tõestanud.

Rootsis ei ole olnud ei sulgusid, karantiine, suletud poode ega maskikandmise kohustusi ning kõik majandusharud on saanud jätkata oma tavapärase tegevusega. Sealsed nakatumisnäitajad ja suremus jäävad aga Euroopa keskmise alumisse poolde.

Tasub meeles pidada, et Föderaalreserv on erapank, millel on täielik võim USA finantssüsteemi üle. Nii kaua, kui USA dollar säilitab oma positsiooni maailma reservvaluutana, kontrollib Föderaalreserv suurt osa globaalsest finantssüsteemist.

Jeffersonil saab õigus olema ka inflatsiooni ja deflatsiooni osas. Praegu on alanud inflatsiooniline faas, mis, nagu ma oma kirjutistes korduvalt märkinud olen, kasvab tõenäoliselt lõpuks hüperinflatsiooniks.

Enne finantssüsteemi lõppu tuleb täiesti väärtusetu võlg hävitada. Seda mitte ainult võlgade, vaid ka mitte millestki loodud värskelt trükitud rahaga finantseeritud mullivarade deflatsioonilise kokkuvarisemise abil.

Niisiis on oodata, et deflatsiooniline kriis lõpetab järjekordse fiat-raha süsteemi (s.t rahasüsteem, milles emiteeritud kupüürid ja digitaalraha ei ole tagatud ühegi väärismetalli ega muu reaalvaraga) loomise nurjunud katse, mis oli juba selle loomise päeval Jekylli saarel 111 aastat tagasi hukule määratud. Jefferson suutis seda loomulikult juba 200 aastat tagasi ette näha.

Praegu on alanud inflatsiooniline faas, mis, nagu ma oma kirjutistes korduvalt märkinud olen, kasvab tõenäoliselt lõpuks hüperinflatsiooniks.

Kui ajalugu meile midagi õpetab, siis seda, et mitte keegi ei õpi ajaloost midagi ja kõik arvavad, et nüüd on kõik teisiti.

Mida rohkem miski muutub, seda rohkem jääb see samaks.

Tagasi Bruegeli juurde. Finantssüsteemi ning globaalse majanduse kokkuvarisemine avaldab selgelt suurt mõju kogu elule maailmas.

Ei tohi unustada, et võlatase, milleni oleme tänapäeval jõudnud, on ajalooliselt pretsedenditu.

Eales varem ei ole võlg kõigil maailma mandritel niivõrd kiiresti ja sünkroniseeritult kasvanud kui praegu.

Lihtsalt vaadakem, kui palju on globaalne võlakoormus 1971. aastaga võrreldes suurenenud.

Kulus mitu tuhat aastat, et jõuda 1971. aastal 1,5 triljoni USA dollari suuruse globaalse võlani. 29 aastaga see 66-kordistus 100 triljoni USA dollarini. Tänaseks on see omakorda kolmekordistunud, jõudes 300 triljoni dollarini.

1971. aastal maha võetud ahelad andsid kõigile pankadele ja valitsustele rohelise tule hakata piiramatutes kogustes raha tootma.

Kui minu ennustused tõeseks osutuvad, siis kasvab meie globaalne võlg järgmise 5-10 aastaga 300 triljonilt USA dollarilt 3 kvadriljonini.

See on neil suurepäraselt õnnestunud. Alates sellest, kui Nixon USA dollari ja kõigi teiste valuutade jaoks kullastandardi kaotas, on ülemaailmne võlg kasvanud 200-kordseks.

Võla suurenemist 3 kvadriljoni USA dollarini 2030. aastaks käsitlen pisut hiljem.

Käesoleva rahandusajastu viimane etapp algas 2006. aastal koos suure finantskriisiga. Kümned triljonid trükitud, laenatud ja tagatud dollarid pakkusid probleemile ajutise lahenduse.

Nii minu kui paljude teiste jaoks oli algusest peale selge, et see ei ole jätkusuutlik. 2019. aasta septembris sattus finantssüsteem suure surve alla ning paanikas keskpankurid püüdsid massilise likviidsuse loomise abil pankrotistunud pangandussüsteemi pinnal hoida. Keskpankadele väga mugaval ajal alanud pandeemia andis raha trükkimisele hea vabanduse.

Võlatase, milleni oleme tänapäeval jõudnud, on ajalooliselt pretsedenditu.

Tavaliselt tuleb valitsustel minna sõtta, et suuremat rahatrükki põhjendada. Laborist välja pääsenud viirus toimiks aga veel paremini.

Kogu maailm peab nüüd rinda pistma teadmatuse ja ebakindlusega, sest nii ebastabiilse paadi põhja laskmiseks piisaks ka väga väikesest tormist.

Keegi ei suuda ennustada, mis toimuma hakkab, sest meil puudub igasugune võrdlusmaterjal. Tõenäoline on aga see, et Jekylli saarel pankurite ja valitsuste poolt loodud olend (s.t Föderaalreserv) leiab koleda otsa. Sellest saatusest saavad maailmale jutustada juba tuleviku ajaloolased.

Kaos nr 3: tuletisinstrumendid

Baseli BIS (Rahvusvaheliste Arvelduste Pank) hindas 2000. aastate keskel käibelolevate ülemaailmsete tuletisinstrumentide väärtuseks 1,4 kvadriljonit dollarit. 2000. aastate lõpus vähendas BIS positsioonide tasaarveldamisega seda summat mugavalt 600 triljoni dollarini.

Suurpangad nagu Deutsche Bank ja JP Morgan on öelnud oma kehtivate tuletisinstrumentide väärtuseks olevat 40-50 triljonit USA dollarit.

Kõik pangad aga tasaarvestavad oma tuletisinstrumentide kogusummad nii madalale, et need muutuvad ebaolulisteks, väites sealjuures, et need madalad ja täiesti eksitavad summad kajastavad nende tegelikke riskipositsioone.

Pankurid võivad osa inimestest ju mõnda aega lollitada, aga me teame, kes lõpuks ikkagi lolliks jäävad.

Alates sellest, kui Nixon USA dollari ja kõigi teiste valuutade jaoks kullastandardi kaotas, on ülemaailmne võlg kasvanud 200-kordseks.

Tasaarvestamise probleem seisneb selles, et kogurisk jääb ikka samaks.

Tuletisinstrumendid on pankade ja muude finantsüksuste jaoks äärmiselt tulusateks osutunud. Tänapäeval on niivõrd palju hägusaid viise tuletisinstrumentide loomiseks ja nende ametlike aruannete eest peitmiseks, et keegi isegi ei tea, palju neid tegelikult käibel on. Need summad võivad kergesti ulatuda kvadriljonite dollariteni.

Pidage meeles, et peaaegu kõik tänasel päeval loodavad finantsinstrumendid sisaldavad endas tuletisinstrumente, olgu need siis börsil kaubeldavad aktsia- või võlakirjafondid, intressimäära vahetuslepingud, välisvaluuta vahetustehingud, hüpoteeklaenud või midagi muud. Nimekiri on lõputu.

Tuletisinstrumendid toimivad väga hästi manipuleeritud korrastatud süsteemides, kus nende järele on pidev nõudlus. Kui aga muusika peatub ja likviidsus kokku kuivab, siis me alles saame näha, kui palju neid tegelikult ringluses on.

Keskpankadele väga mugaval ajal alanud pandeemia andis raha trükkimisele hea vabanduse.

Ma tunnen ühte inimest, kes on äärmiselt hea süsteemi riskide tõlgendamisel. Ta on loonud tagurpidi püramiidid, kus meie praegune finantssüsteem on asetatud alla, seda toetamas vaid väike hulk kulda ning selle peal hiiglaslik võlakoorem. Selle kohal näeme me BIS-i ametlikku tuletisinstrumentide väärtuse hinnangut, 600 triljonit dollarit, ning selle peal omakorda hägusat finantssüsteemi, mis tõenäoliselt ulatub kvadriljonitesse dollaritesse.

Keegi ei tea täpset summat, aga see võib vabalt olla 2 või isegi enam kvadriljonit USA dollarit.

Kaos nr 4: viitsütikuga pomm

Vaadates tulevikku järgmise 5-10 aasta perspektiivis ning tehes ennustusi, mis finantssüsteemiga juhtuma hakkab, võib öelda, et maailma ähvardab ekstreemselt suur oht.

Ülemaailmne võlakoormus kasvab 300 triljonilt USA dollarilt vähemalt 500 triljonini. Seegi summa on kõvasti alahinnatud.

Pidage meeles, et peaaegu kõik tänasel päeval loodavad finantsinstrumendid sisaldavad endas tuletisinstrumente, olgu need siis börsil kaubeldavad aktsia- või võlakirjafondid, intressimäära vahetuslepingud, välisvaluuta vahetustehingud, hüpoteeklaenud või midagi muud.

Sellele lisame kogu maailma rahastamata kohustused (pensionid, tervisekindlustus jne), mis lisab veel 500 triljonit dollarit.

Lõpuks liidame me veel juurde 2 kvadriljoni USA dollari väärtuses tuletisinstrumente, ehkki ka see summa on tõenäoliselt veel suurem.

Kui tehingupooled oma kohustusi ei täida, tuleb keskpankadel pangakriisi ära hoidmiseks see raha valmis trükkida.

Kui minu ennustused tõeseks osutuvad, siis kasvab meie globaalne võlg järgmise 5-10 aastaga 300 triljonilt USA dollarilt 3 kvadriljonini.

Oluline on vabaneda ka kõiksugu võlgadest, välja arvatud tavalisest eluasemelaenust. Omage füüsilist kulda ja natukene hõbedat (palju volatiilsem). See saab olema teie kindlustus koost laguneva finantssüsteemi vastu.

Ilmselt ma siiski eksin. Näiteks selles osas, et see protsess ei võtagi 10 aastat aega. Ka oleme me ajaloost õppinud seda, et hüperinflatsioon toimub väga kiiresti. Tõenäoliselt on ka kõik hinnangud võla suuruse ja tuletisinstrumentide koguväärtuse kohta liiga madalad.

Eeldame siiski, et maailm seisab silmitsi 3 kvadriljoni dollari suuruse viitsütikuga pommiga. See on juba küllaldaselt hirmutav väljavaade.

Warren Buffett teadis, et tal on õigus, kui ta nimetas tuletisinstrumente 2002. aastal massihävitus-instrumentideks. Kahjuks näeme me peagi ka selle tõestust.

Kuivõrd kõik rahasüsteemid inimkonna ajaloos on ühel hetkel lõppenud, siis tuleb meil eeldada, et ka läbi aegade suurim globaalne mull ühel hetkel oma otsa leiab.

Kuna see morbiidne süsteem mõjutab meie elusid iga viimse detailini ning on üles ehitanud selle dekadentliku maailma, kus moraal ja eetika on sisuliselt kadunud, vajab maailm metsatulekahjusarnast puhastust, mis teeks kasvamiseks ruumi uutele rohelistele võrsetele.

Valmistuge ja nautige ellujäämise triumfi

Nagu ma korduvalt märkinud olen, ei tea keegi päris täpselt, kuidas see kõik aset leiab.

Mida me aga teame, on see, et oht on suurem kui eales varem. Ettevaatlikkus ütleb meile, et kõigist mullivaradest ehk aktsiatest, võlakirjadest ja spekulatiivsetest instrumentidest tuleks oma raha välja võtta. Kui algab langus, kaotavad need varad ilmselt 90% või isegi rohkem oma reaalsest väärtusest, kui seda kulla hinna taustsüsteemi asetada.

Paljud investorid hakkavad ilmselt turu kukkudes languseid ostma, saamata aru, et nad kukuvad niimoodi põhja välja. Sel korral läheb turul taastumiseks aastaid, tõenäoliselt isegi aastakümneid.

Oluline on vabaneda ka kõiksugu võlgadest, välja arvatud tavalisest eluasemelaenust. Omage füüsilist kulda ja natukene hõbedat (palju volatiilsem). See saab olema teie kindlustus koost laguneva finantssüsteemi vastu.

Warren Buffett teadis, et tal on õigus, kui ta nimetas tuletisinstrumente 2002. aastal massihävitus-instrumentideks. Kahjuks näeme me peagi ka selle tõestust.

Me oleme omanud ja soovitanud füüsilist kulda juba 20 aastat. Kordagi ei ole me tundnud muret hinna pärast. Ajalugu on meile kinnitanud, et valitsused ja keskpangad hävitavad alati raha väärtuse.

Nende jaoks aga, kes kulla hinda vaatavad: ma usun, et korrektuurid on lõppenud. On alati võimalik, et toimub veel viimane 50-100 USA dollari suurune langus, aga see ei oma mingit tähtsust, sest järgmine samm üles saab olema palju-palju suurem.

Lõpuks, meid on ees ootamas väga keerulised ajad. Pere ja sõprade aitamine on väga oluline.

On kõikide kohustus seista vastu surma triumfile ja saavutada ellujäämise triumf, nii rahaliselt kui hingeliselt, kõigi jaoks, keda me vähegi aidata saame.

Ja ärgem siiski unustagem, et kõige paremad asjad siin elus on tasuta – sõprus, muusika, raamatud, loodus…

Hoolimata tormilistest aegadest, mis meil ees seisavad, soovin kõigile tervet ja harmoonilist 2022. aastat!